测算!个人养老金税收递延到底能帮我们省多少钱?

一天之内四大政策文件齐出,标志着社会关注已久的个人养老金制度正式实施。

今天,围绕这一制度,我们汇总了大家关心的5个问题,帮助大家及时了解相关信息,提前做好财务规划!

个人养老金账户是什么?我怎么开?个人养老金制度,可以理解为受国家政策鼓励、自愿参加的"个人养老计划",主要的鼓励方式就是税收优惠政策。它是在我们现有的基础养老保险、企业年金之外,由个人自行向专门的账户缴费所积累的养老资金,也就是我们经常听到的"养老第三支柱"。

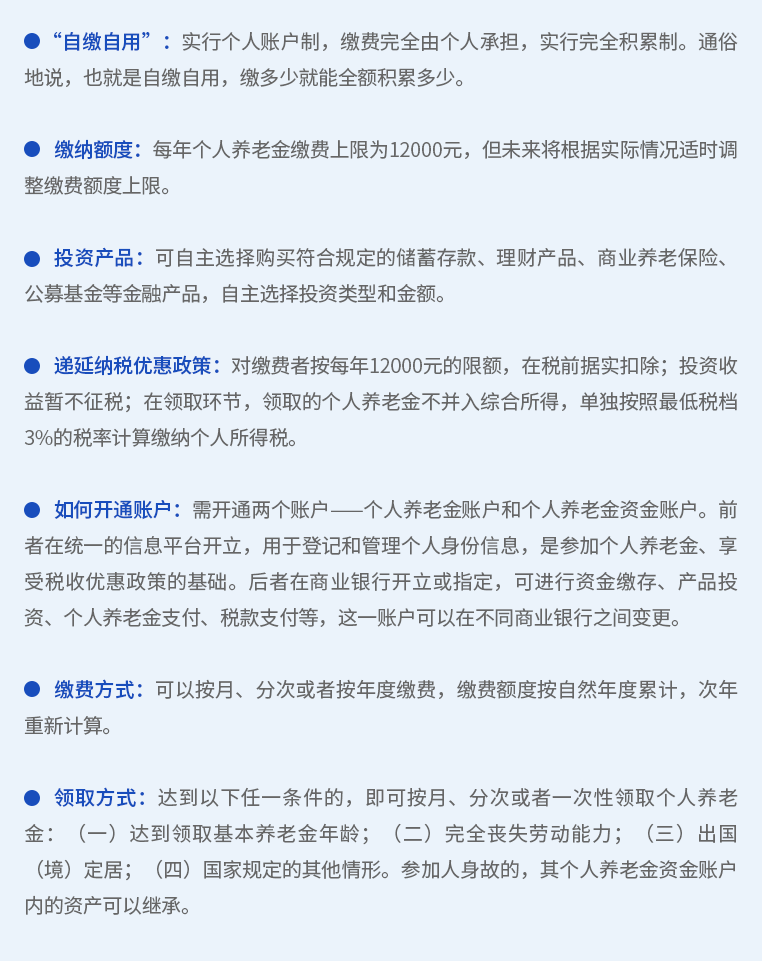

根据《办法》规定,目前我们的"个人养老金制度"具有以下特点:

那个人养老金的"递延纳税优惠政策"具体能帮助我们节省多少钱呢?来算一算。

我们假设有3位不同收入的投资者——A、B、C,其中A月收入为8000元(年收入为9.6万元,处于3%的所得税档);B月收入为1.5万元(年收入为18万元,处于10%的所得税档),C每月收入3万元(年收入为36万元,处于20%的所得税档)。

A、B、C每年均投入12000元进行投资,投资周期是退休前的20年,假设该笔投资的年化投资收益率为7.2%(数据来源:自成立日2018年2月22日起至2022年6月30日,中证FOF基金指数(931153.CSI)的年化收益率为7.2%。)。我们可以看到,在现有递延纳税优惠政策下,B在退休时可以多领取3.5万元,而C可以多领取8.5万元。

实际上,进一步计算可以得出,税收递延与非税收递延的收益比值是固定的倍数,这个倍数只与所得税税率有关。只要边际税率高于3%的纳税人群,投资于个人养老金产品的资金都将具备节税的效果,且收入越高、投入金额越高,节税效果也越显著。

对于类似于A的投资者来说,虽然税收递延优惠政策目前暂未提供额外的收益,但是我们提前建立专门的养老账户,也会起到"隔离舱"的作用。通过建立一种良好的纪律,定期投入,将未来的养老金和其他用途的资金隔离开来,这在一定程度上能够避免只把账户建立在心里,而非落在行动上的问题。

哪些人更适合个人养老金?养老是所有人都会面临的问题,我们每个人都应力所能及地多做个人养老储备,不过,以下三类人群或可重点关注:

虽然投资者对于公募基金的认知度越来越高,但大部分人还是很难将公募基金与养老投资联系在一起。因为在大部分人的认知中,养老钱必须"保本",而公募基金收益率短期存在较大的不确定性。

事实上,我们认为这是中国老百姓对养老投资的"认知误区"——大家过于注重保本而忽略了长期收益,这种保守型投资思路或许是需要改变的。因为对于30-50岁的投资者来说,养老金跨越了从工作、到退休、到死亡近几十年的生命历程,天然具备"长期资金"的属性。

公募基金在权益和债券长期投资方面具备突出优势。WIND数据显示,截至2021年末,中证偏股基金指数和中证债券基金指数在过去10年间分别实现了221.46%和66.42%的累计回报,年化回报为12.39%和5.23%,年化波动率分别为21.47%和2.97%;而代表全市场股票和债券整体表现的沪深300指数与中证全债指数,同期整体涨跌幅为114.92%与55.97%,年化波动率分别为21.29%和1.94%。相比之下,基金的长期超额表现非常显著。

此外,公募基金还具有门槛低、运作透明、专业成熟等优势,是一般投资者的优质专业投资工具之一。

当前公募基金是否已有合适的养老产品?《暂行规定》的起草说明,已明确指出,在个人养老金制度试行阶段,优先纳入符合条件的养老目标基金(养老FOF);后续适时逐步纳入适合个人养老金长期投资需求的其他基金。

FOF基金由于分散投资于一揽子基金,本身具有淡化波动、降低风险的特点,而养老FOF基金对风险控制能力要求更高,所以在市场震荡时,会表现出更好的"风险-收益"表现,进而受到更多投资者的认可。

目前,我国公募养老FOF分为目标风险型、目标日期型两大类:相对来说,目标风险型FOF更容易投资者的理解和选择,投资者只需评估自身风险偏好水平,即可选择合适的FOF产品,因此成为国内的主流。根据银河证券数据显示,截至2022年三季度末,全市场共有目标日期型FOF基金82只,总规模为177.37亿元;有目标风险型FOF基金105只,总规模为764.43亿元(规模数据来源:银河证券,截至2022/9/30)。

"个人养老金"离我们越来越近根据财务部、税务总局的公告,下一步个人养老金将在部分先行城市实施,名单将另行发布。但毫无疑问,"个人养老金"新时代已经到来,不日大家就可以到相关机构开立自己的个人养老金账户。养老作为每个人都会面临的大事,我们也可以提前做好准备,在学习、了解政策的基础上,提早为个人养老金做规划。

11月10日下午15:00起,诚邀您收看《投资•百岁人生》养老投资论坛,与我们共同探讨百岁人生下的养老规划。